依據歐盟施行的個人資料保護法,我們致力於保護您的個人資料並提供您對個人資料的掌握。

按一下「全部接受」,代表您允許我們置放 Cookie 來提升您在本網站上的使用體驗、協助我們分析網站效能和使用狀況,以及讓我們投放相關聯的行銷內容。您可以在下方管理 Cookie 設定。 按一下「確認」即代表您同意採用目前的設定。

Latest News

中銀文摘

2021-11-29

區塊鏈專區

區塊鏈與虛擬貨幣法律專題 (二十一)

【中銀律師事務所 吳婕華合夥律師】

charlotte.wu@zhongyinlawyer.com.tw

charlotte.wu@zhongyinlawyer.com.tw

虛擬通貨平台的監管─以防制洗錢及打擊資恐為中心

一、前言

倘若虛擬貨幣能在生活中自由地買賣、移轉或交換,即可以透過平台匯率與法定貨幣交換,亦可與不同種類的虛擬貨幣相互交換,那麼虛擬貨幣的流通性可能就與現實貨幣相近,再加上區塊鏈技術平台的匿名性,此時,虛擬貨幣的交易風險也因而提高。為了正視虛擬貨幣交易所帶來的風險,我國於2018年11月7日修正洗錢法制法,將虛擬通貨平台及交易業務事業納入監管範圍,要求該等事業建立洗錢防制內部控制與稽核制度、進行確認客戶身分、紀錄保存、一定金額以上通貨交易申報及疑似洗錢或資恐交易申報等事項。行政院並指定金融監督管理委員會為本事業之洗錢防制主管機關[1],金管會亦依據洗錢防制法與資恐防制法之授權於2021年6月30日發佈《虛擬通貨平台及交易業務事業防制洗錢及打擊資恐辦法》,因此,該等平台須如金融機構負起KYC與(Know-your-clients)與CDD(Customer Due Diligence)義務。依此,金管會於110年9月30日要求在國內設立登記之虛擬通貨平台及交易業務事業出具洗錢防制法令遵循聲明文件與資料[2],如聲明書、聲明人資料表以及經會計師複核之防制洗錢及打擊資恐內部控制與稽核制度檢查表等,近期亦要求聲明書應於110年11月底前完成,檢查表應於111年6月底前完成,並點名8家業者須配合法遵義務,若未完成聲明而繼續營運,經金管會限期改善仍未改善者,將可處新台幣50萬元以上、1000萬元以下罰鍰[3]。事實上,為了避免虛擬貨幣平台成為犯罪溫床,許多國家正加強監管以引導業者推行洗錢防制措施,以下分別就歐盟對虛擬貨幣平台的監管方向以及我國法介紹之。

二、歐洲

為了應對虛擬貨幣的匿名性所帶來的風險,並達到反洗錢與打擊恐怖組織之目的,歐洲議會與理事會第2018/843號指令[4]將虛擬貨幣、從事虛擬貨幣與法定貨幣兌換之供應商與錢包託管供應商納入監管範圍,並將虛擬貨幣定義為「係以數位的型式表彰價值,不由中央銀行或公共機關發行或擔保,不一定依附於法定貨幣,不具備貨幣或金錢的法律地位,但被自然人或法人接受而作為交換手段,並可以透過電子方式轉讓、儲存與交易」。指令強調虛擬貨幣雖然常作為一種支付手段,但也可以用於其他更廣泛的目的與應用,如交換手段、投資、價值儲存或線上博弈等,因此為了提高整體金融環境的透明度,指令的監管目標在於涵蓋虛擬貨幣所有的潛在用途。

指令亦將錢包託管供應商定義為「係提供服務以代表客戶保護私人密碼鑰匙,並以持有、存儲與移轉虛擬貨幣的實體」,並說明從事虛擬貨幣與法定貨幣兌換之供應商與錢包託管供應商倘若無義務識別可疑活動,非法洗錢活動或恐怖組織可能會透過平台的匿名性而從事犯罪行為或獲取非法利益,因此有必要將指令的監管範圍擴大到該等供應商,並呼籲各國主管機關應提供一個平衡且相符的方法監管該等供應商,如應確保供應商係經許可並註冊等風險管理制度的建立。

三、我國─虛擬通貨平台及交易業務事業防制洗錢及打擊資恐辦法

(一) 虛擬通貨平台及交易業務之事業範圍與虛擬通貨的定義[5](第2條)

1、虛擬通貨平台及交易業務事業(下稱本事業)以在國內設立登記者為限,並為他人從事下列活動:

(1) 虛擬通貨與新臺幣、外國貨幣及大陸地區、香港或澳門發行之貨幣間之交換;

(2) 擬通貨間之交換;

(3) 進行虛擬通貨之移轉。

(4) 保管、管理虛擬通貨或提供相關管理工具;

(5)參與及提供虛擬通貨發行或銷售之相關金融服務。

2、虛擬通貨係指:運用密碼學及分散式帳本技術或其他類似技術,表彰得以數位方式儲存、交換或移轉之價值,且用於支付或投資目的者。但不包括數位型式之新臺幣、外國貨幣及大陸地區、香港或澳門發行之貨幣、有價證券及其他依法令發行之金融資產。

(二) 建立確認客戶身分及持續審查機制(第3-6、9條)

1、確認客戶身份措施應依下列規定辦理:

(1) 不得接受客戶以匿名或使用假名建立或維持業務關係[6]。

(2) 於下列情形時應確認客戶身分:與客戶建立業務關係時;辦理等值新臺幣3萬元以上之臨時性交易[7]或多筆顯有關聯之臨時性交易合計達等值新臺幣3萬元以上時。

(3) 發現疑似洗錢或資恐交易時。

(4) 對於過去所取得客戶身分資料之真實性或妥適性有所懷疑時。

2、確認客戶身分應採取下列方式:

(1) 以可靠、獨立來源之文件、資料或資訊,辨識及驗證客戶身分。

(2) 對於由代理人辦理者,應確實查證代理之事實,並依前述方式辨識及驗證代理人身分。

(3) 辨識客戶實質受益人[8],並以合理措施驗證其身分,包括使用可靠來源之資料或資訊。

(4) 確認客戶身分措施,應包括瞭解業務關係之目的及性質,並視情形取得相關資訊。

(5) 客戶為自然人時,應至少取得客戶之下列資訊,辨識及驗證客戶身分:姓名;官方身分證明文件號碼;出生日期;國籍;戶籍或居住地址。

(6) 客戶為法人、團體或信託之受託人時,應瞭解客戶或信託(包括類似信託之法律協議)之業務性質,並至少取得客戶或信託之下列資訊,辨識及驗證客戶身分:

A. 客戶或信託之名稱、法律形式及存在證明;

B. 規範及約束客戶或信託之章程或類似之權力文件。但下列情形得不適用:

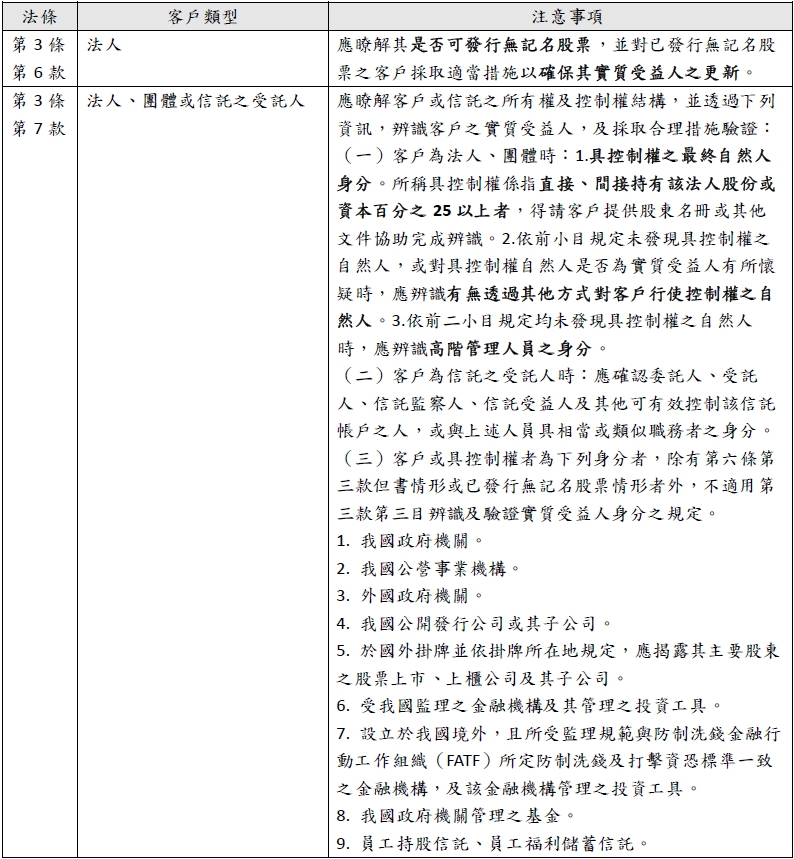

(a) 第3條第7款第3目所列對象(參表一),其無第6條第3款但書情形者(參表二)。

(b) 團體客戶經確認其未訂定章程或類似之權力文件者;

C. 在客戶中擔任高階管理人員者之姓名;

D. 客戶註冊登記之辦公室地址,及其主要之營業處所地址;

表一

(7) 本事業確認客戶身分作業應自行辦理,如法令另有規定得依賴第三方執行辨識及驗證客戶本人身分、代理人身分、實質受益人身分或業務關係之目的及性質時,該依賴第三方之本事業仍應負確認客戶身分之最終責任,並應符合規定[9]。

(8) 完成確認客戶身分措施前,不得與該客戶建立業務關係或進行等值新臺幣3萬元以上之臨時性交易。

(9) 對於無法完成確認客戶身分相關規定程序者,應考量申報與該客戶有關之疑似洗錢或資恐交易。

(10) 懷疑某客戶或交易可能涉及洗錢或資恐,且合理相信執行確認客戶身分程序可能對客戶洩露訊息時,得不執行該等程序,而改以申報疑似洗錢或資恐交易。

3、有下列情形之一時,應予以婉拒建立業務關係或交易:

(1) 疑似使用匿名、假名、人頭、虛設行號或虛設法人、團體建立業務關係。

(2) 客戶拒絕提供審核客戶身分措施相關文件。

(3) 對於由代理人辦理,且查證代理之事實及身分資料有困難者。

(4) 持用偽、變造身分證明文件。

(5) 提供文件資料可疑、模糊不清,不願提供其他佐證資料或提供之文件資料無法進行查證。

(6) 客戶不尋常拖延應補充之身分證明文件。

(7) 建立業務關係對象為資恐防制法指定制裁之個人、法人或團體,以及外國政府或國際組織認定或追查之恐怖分子、法人或團體。但依資恐防制法第6條第1項第1款至第3款[10]所為支付不在此限。

(8) 建立業務關係或交易時,有其他異常情形,客戶無法提出合理說明。

4、 確認客戶身分措施,應包括對客戶身分之持續審查,並依規定辦理[11]。

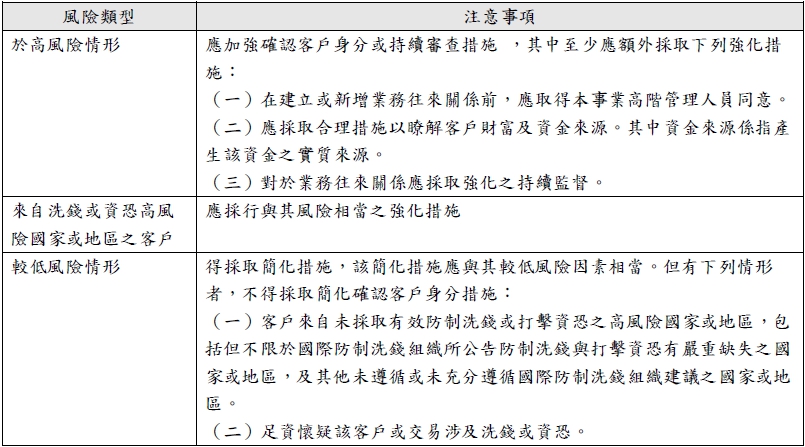

5、 確認客戶身分措施及持續審查機制,應以風險基礎方法[12]決定其執行強度,包括:

表二

6、確認客戶身分時,應運用風險管理系統確認客戶及其實質受益人是否為現任或曾任國內外政府或國際組織之重要政治性職務人士,並依表 二各項措施辦理:

(1) 現任國外政府之重要政治性職務人士:視為高風險客戶;惟同法第三條第七款第三目第一小目至第三小目及第八小目所列對象(參表一),其實質受益人為重要政治性職務人士時,不適用之。

(2) 現任國內政府或國際組織之重要政治性職務人士:建立業務關係時審視其風

險,嗣後並應每年重新審視。

(3) 非現任國內外政府或國際組織之重要政治性職務人士:考量相關風險因子[13]後評估其影響力,依風險基礎方法認定其是否應適用前二款之規定。

(4) 前三款規定於重要政治性職務人士之家庭成員及有密切關係之人[14],亦適用之。

(三) 擔任虛擬通貨移轉之轉出方、接收方(第7條)

1、如擔任移轉之轉出方,應取得必要且正確之轉出虛擬通貨之客戶(下稱轉出人)資訊及必要 之接收虛擬通貨之客戶(下稱接收人)資訊,且依第10條規定保存所取得之前開資訊,並應將前開資訊立即且安全地提供予擔任接收方之事業。檢察機關及司法警察機關要求立即提供時,應配合辦理。違者不得執行虛擬通貨之移轉。

(1) 轉出人之必要資訊應包括:姓名、 轉出虛擬通貨之錢包資訊及下列轉出人各項資訊之一:官方身分證明文件號碼;地址;出生日期及出生地。

(2) 接收人之必要資訊應包括:姓名、接收虛擬通貨之錢包資訊。

2、如擔任移轉之接收方,應依下列事項辦理

(1) 採取適當措施,以辨識出缺少必要資訊之虛擬通貨移轉。

(2) 應具備以風險為基礎之政策及程序,以判斷何時執行、拒絕或暫停缺少必要資訊之虛擬通貨移轉,及適當之後續追蹤行動。

(3) 應依第10條規定,保存所取得之轉出人及接收人資訊。

3、執行虛擬通貨之移轉時,應確認交易對手(接收方或轉出方)之事業所受監理規範與防制洗錢金融行動工作組織(FATF)所定防制洗錢及打擊資恐標準一致。

(四) 建立客戶及交易有關對象之姓名及名稱檢核政策與程序(第8條)

本事業應依據風險基礎方法,建立客戶及交易有關對象之姓名及名稱檢核政策及程序,以偵測、比對、篩檢客戶、客戶之實質受益人或交易有關對象是否為資恐防制法指定制裁之個人、法人或團體,以及外國政府或國際組織認定或追查之恐怖分子、法人或團體。本事業執行姓名及名稱檢核之情形應予記錄,並依第10條規定之期限進行保存。

(五) 保存記錄憑證(第10條)

本事業應以紙本或電子資料保存與客戶往來及交易之紀錄憑證,並依下列規定辦理:

1、對國內外交易之所有必要紀錄,應至少保存五年。但法律另有較長保存期間規定者,從其規定。

2、對下列資料,應保存至與客戶業務關係結束後或臨時性交易結束後,至少五年。但法律另有較長保存期間規定者,從其規定:

(1) 確認客戶身分所取得之所有紀錄,如護照、身分證、駕照或類似之官方身分證明文件影本或紀錄。

(2) 契約文件檔案。

(3) 業務往來資訊,包括對複雜、異常交易進行詢問所取得之背景或目的資訊與分析資料。

3、保存之交易紀錄應足以重建個別交易,以備作為認定不法活動之證據。

4、對權責機關要求提供交易紀錄及確認客戶身分等相關資訊時,應確保能夠迅速提供。

(六) 申報義務(第11條)

本事業進行交易時,對新臺幣50萬元(含等值外國貨幣及大陸地區、香港或澳門發行之貨幣)以上之現金交易,應於交易後五個營業日內,依法務部調查局所定之申報格式及方式,向法務部調查局申報。前項向法務部調查局申報資料及相關紀錄憑證之保存,應依第10條規定辦理。

(七) 對客戶交易的持續監控(第12條)

1、本事業對客戶交易之持續監控應依下列規定辦理:

(1) 應依據風險基礎方法,建立交易監控政策與程序,並得利用資訊系統輔助發現疑似洗錢或資恐交易。其交易監控政策與程序應定期檢討之。

(2) 前款交易監控政策及程序,至少應包括完整之監控態樣[15]、參數設定、金額門檻、預警案件與監控作業之執行程序與監控案件之檢視程序及申報標 準,並將其書面化。

(3) 執行交易監控之情形應予記錄,並依第10條規定之期限進行保存。

2、本事業對疑似洗錢或資恐交易之申報,應依下列規定辦理:

(1) 對於符合依前項第二款規定所定之監控態樣或其他異常情形,應儘速完成是否為疑似洗錢或資恐交易之檢視,並留存紀錄。

(2) 對於經檢視屬疑似洗錢或資恐交易 者,不論交易金額多寡,均應依法務部調查局所定之申報格式簽報,並於專責人員核定後立即向法務部調查局申報,核定後之申報期限不得逾二個營業日。交易未完成者,亦同。

(3) 對屬明顯重大緊急之疑似洗錢或資恐交易案件之申報,應立即以傳真或其他可行方式儘速向法務部調查局申報。

(4) 向法務部調查局申報資料及相關紀錄憑證之保存,應依第10條規定辦理。

(八) 進行資恐防制法第7條第3項之通報(第13條)

1、本事業於知悉後即依法務部調查局所定之通報格式簽報,並於專責人員核定後立即向法務部調查局通報,核定後之通報期限不得逾二個營業日。

2、有明顯重大緊急之情事者,應立即以傳真或其他可行方式儘速向法務部調查局通報。

3、前項通報紀錄及相關交易憑證之保存依第10條規定辦理。

(九) 辨識、評估及瞭解洗錢與資恐風險義務(第14、16條)

1、本事業應採取適當作為以辨識、評估及瞭解其洗錢及資恐風險,至少涵蓋客戶、國家或地區、產品及服務、交易或支付管道等面向,並依下列規定辦理: (1) 每兩年應製作風險評估報告。

(2) 應考量所有風險因素,以決定整體風險等級,及降低風險之適當措施。 (3) 應確保風險評估報告之定期更新。

(4) 於金管會要求時提供風險評估報告。

2、本事業於推出新產品、服務或辦理新種業務前,應進行產品之洗錢及資恐風險辨識及評估,並建立相應之風險管理措施,以降低所辨識之風險。

(十) 建立防制洗錢及打擊資恐之內部控制與稽核制度(第15條)

1、本事業應依洗錢與資恐風險及業務規模,建立之,並經董事會通過;修正時,亦同。其內容應包括下列事項:

(1) 防制洗錢及打擊資恐之作業及控制程序。

(2) 指派管理層級人員擔任專責人員[16],負責協調監督防制洗錢及打擊資恐事宜。

(3) 建立高品質之員工遴選及任用程序,及持續性員工訓練計畫,包括檢視員工是否具備廉正品格與執行其職責所需之專業知識,及定期舉辦或參加防制洗錢及打擊資恐之在職訓練[17]。

(4) 備置並定期更新洗錢及資恐風險評估報告。

(5) 測試防制洗錢及打擊資恐制度有效性之獨立稽核功能[18]。

(6) 其他依防制洗錢及打擊資恐相關法令及金管會指定之事項。

2、上述制度所定之政策、控制及程序應經高階管理階層核定,俾管理及降低已知洗錢及資恐風險,包括由國家或其本身所辨識之風險。本事業應監控相關控制程序之執行,必要時予以強化,並應採取強化措施以管理及降低已知之較高風險。

(十一) 洗錢防制法令遵循聲明(第17條)

1、本事業應依金管會指定之文件、資料及方式完成洗錢防制法令遵循之聲明。聲明程序經本會令其限期補正,而屆期不補正者,視為自始未完成。

2、金管會對於防治洗錢及打擊資恐之執行情形,得隨時派員或妥託適當機構辦理查核,並於必要時得指定或要求受查核對象委託專業人員辦理查核,向金管會報告,其費用由受查核對象負擔。金管會得命其提示相關之帳簿、文件、電子資料或其他資料,不論何種形式均應提供,不得以任何理由規避、拒絕或妨礙查核。

四、結論

隨著科技的進步,有越來越多的替代性金融系統出現,我們可以發現人們更注重的是交易的可移轉性、便利性以及隱密性,這亦是虛擬貨幣平台興起的原因,然而亦正是因為這些現代技術服務使他們不受或規避於法律規範,甚至是流於犯罪工具,因此該如何定義與監管以改進現有的框架,才能更有效地發現、調查與預防不法行為,並同時保障替代性金融的技術進步與高度透明度,是目前世界各國正在努力的。我國虛擬通貨平台及交易業務事業防制洗錢及打擊資恐辦法對於虛擬通貨、平台以及事業範圍都有明確的定義,具體的政策執行具體包括客戶盡職調查與持續監控、風險基礎方法、申報與揭露義務以及紀錄保存等等。然而,就主管機關部分,金管會並不涉及產業治理、經營管理、消費者保護等事項,僅係洗錢防制業務之主管機關,即對於本事業經營之業務未給予核准或任何形式之認可,因此金管會似無完整的業務監理權限。

目前有些國家的法規對於海外虛擬資產平台在其國內經營是有所要求的,如韓國[19]對於海外平台若在韓國從事以韓國人為目標的虛擬資產業務,須事先向主管機關提交相關的報告始得經營;抑或在澳洲,倘若該虛擬資產屬於金融產品,該平台則有可能被視為金融服務提供商,而必須事先持有澳洲金融業務許可證(AFSL,Australian Financial Services Licensee)。因此,目前金管會雖公布 8 家列管的虛擬通貨平台業者名單,但在無相對應的商業登記項目下,後續該如何進行相關的監理,或者如何辨識以及未來監理權限是否將擴及其他從事相關行為的個人或法人,不論是否在台設立據點,或僅提供服務給臺灣籍客戶,皆是後續的監管重點。再者,依據該辦法第11條要求,對於新臺幣50萬元以上之現金交易應申報之,惟既稱現金交易即屬於法定貨幣的移轉,則高額虛擬通貨的移轉自無需通報,是否為一申報漏洞。

除了「具證券性質之虛擬通貨」之外,我國將虛擬貨幣定性為數位虛擬商品,而目前國稅局認為虛擬貨幣課稅分為,證券性質及非證券性質之虛擬貨幣課稅,前者國內尚無實際案例,惟若為非證券性質的虛擬通貨,在營業稅方面,若被認定屬於支付工具,則非營業稅課稅範圍,但虛擬通貨平台營業人收取的服務費、手續費,將被認定為勞務之銷售,就該部分應課徵營業稅;此外,在所得稅部分,營利事業只要有財產交易損益,即應納入營利事業所得稅範圍進行繳納,若為個人,即算入綜合所得稅之財產交易所得進行課徵。惟虛擬貨幣交易與法定貨幣交易不同之處在於主管機關無法掌握虛擬貨幣之流向,因此未來關於稅務的課徵仍有待實務觀察。

如您對上述的內容有任何意見或有興趣進一步瞭解,歡迎您聯繫我們。

Charlotte J.H. Wu 吳婕華律師

charlotte.wu@zhongyinlawyer.com.tw

TEL +886 2 2377 1858 EXT 8888

[1] 洗錢防制法第5條所定金融機構及指定之非金融事業或人員者,分別依其所屬之中央目的事 業主管機關所定洗錢防制相關規定辦理,不適用本辦法規定。

[2] 金管會110年9月30日金管銀法字第11002729181號函釋。

[3] 關鍵評論(10/01/2021),〈金管會下令:台灣加密交易所必須 11/30 前完成防洗錢法遵!〉, https://www.inside.com.tw/article/25022-taiwanese-government-should-strengthen-related-money-laundering-policies-related-to-cryptocurrencies.

[4] See Directive (EU) 2018/843 Of The European Parliament And Of The Council, https://eur-lex.europa.eu/legal-content/EN/TXT/?uri=CELEX:32018L0843#:~:text=Directive%20%28EU%29%202018%2F843%20of%20the%20European%20Parliament%20and,Directives%202009%2F138%2FEC%20and%202013%2F36%2FEU%20%28Text%20with%20EEA%20relevance%29, at 44-45, 53-54.

[5] 由行政院110年04月07日院臺法字第1100167722號令指定。

[6] 依同法第2條第1項第3款,所稱建立業務關係指接受客戶申請註冊或建立類似往來關係。

[7] 依同法第2條第1項第4款,所稱臨時性交易指與未建立業務關係之人進行虛擬通貨平台及交易業務事業之活動。

[8] 依同法第2條第1項第5款,實質受益人係指對客戶具最終所有權或控制權之自然人,或由他人代理交易之自然人本人,包括對法人或法律協議具最終有效控制權之自然人。

[9](一)應能立即取得確認客戶身分所需資訊。(二)應採取符合本事業本身需求之措施,確保所依賴之第三方將依本事業之要求,毫不延遲提供確認客戶身分所需之客戶身分資料或其他相關文件影本。(三)確認所依賴之第三方受到規範、監督或監控,並有適當措施遵循確認客戶身分及紀錄保存之相關規範。(四)確認所依賴之第三方之所在地,其防制洗錢及打擊資恐規範與防制洗錢金融行動工作組織(FATF)所定之標準一致。

[10] 主管機關得依職權或申請,許可下列措施:一、酌留經指定制裁之個人或其受扶養親屬家庭生活所必需之財物或財產上利益。二、酌留經指定制裁之個人、法人或團體管理財物或財產上利益之必要費用。三、對經指定制裁之個人、法人或團體以外之第三人,許可支付受制裁者於受制裁前對善意第三人負擔之債務。

[11] 一、應依重要性及風險程度,對現有客戶身分資料進行審查,並於考量前次執行審查之時點及所獲得資料之適足性後,在適當時機對已存在之往來關係進行審查。上開適當時機至少應包括:(一)客戶新增業務往來關係時。(二)依據客戶之重要性及風險程度所定之定期審查時點。(三)得知客戶身分與背景資訊有重大變動時。二、應對客戶業務關係中之交易進行詳細審視,以確保所進行之交易與客戶及其業務、風險相符,必要時並應瞭解其資金來源。三、應定期檢視其辨識客戶及實質受益人身分所取得之資訊是否足夠,並確保該等資訊之更新,特別是高風險客戶,應至少每年檢視一次。四、對客戶身分辨識與驗證程序,得以過去執行與保存資料為依據,無須於客戶每次從事交易時,一再辨識及驗證客戶之身分。但對客戶資訊之真實性或妥適性有所懷疑、發現客戶涉及疑似洗錢或資恐交易、或客戶之交易或帳戶之運作方式出現與該客戶業務特性不符之重大變動時,應依第三條規定對客戶身分再次確認。

[12] 依同法第2條第1項第6款,所稱風險基礎方法,係指本事業應確認、評估及瞭解其暴露之洗錢及資恐風險,並採取適當防制洗錢及打擊資恐措施,以有效降低此類風險。依該方法,對較高風險情形應採取加強措施,對較低風險情形,則可採取相對簡化措施,以有效分配資源,並以最適當且 有效之方法,降低經其確認之洗錢及資恐風險。

[13] 所稱風險因子包括:擔任重要政治性職務之時間、離職後所擔任之新職務與其先前重要政治性職務是否有關連性等。

[14] 依洗錢防制法第依7條第4項後段,重要政治性職務之人與其家庭成員及有密切關係之人之範圍,由法務部定之;對此法務部訂定「重要政治性職務之人與其家庭成員及有密切關係之人範圍認定標準」明確規範之。

[15] 依金管會110年07月27日金管銀法字第11001396511號令,應依本身資產規模、地域分布、業務特點、客群性質及交易特徵,並參照內部洗錢及資恐風險評估或日常交易資訊等,就附件所列之態樣例示,選擇或自行發展契合本事業本身之監控態樣,以有效辨識可能為洗錢、資恐或武擴之警示交易。附件參照:https://www.banking.gov.tw/ch/home.jsp?id=3&parentpath=0&mcustomize=lawnew_view.jsp&dataserno=202107270002.

[16] 本事業得依業務規模指派適當人員擔任,惟不得由業務人員或第一項第五款辦理獨立查核之人兼任。專責人員應於充任後三個月內符合下列資格條件之一,該事業並應訂定相關控管機制,以確保符合規定:一、曾擔任依法令規定設置之專責法令遵循人員或防制洗錢及打擊資恐專責人員三年以上者。二、參加本會認定機構所舉辦二十四小時以上課程,並經考試及格且取得結業證書者。三、取得國際或本會認定機構舉辦之國內防制洗錢及打擊資恐專業人員證照者。

[17] 本事業應依下列規定辦理一、第一項第二款專責人員每年應至少加十二小時防制洗錢及打擊資恐教育訓練,訓練內容應至少包括新修正法令、洗錢及資恐風險趨勢及態樣。當年度取得國際或本會認定機構舉辦之國內防制洗錢及打擊資恐專業人員證照者,得抵免當年度之訓練時數。二、董事、監察人、總經理、法令遵循人員、內部稽核人員及業務人員,應依其業務性質,每年安排適當內容及時 數之防制洗錢及打擊資恐教育訓練,以使其瞭解所承擔之防制洗錢及打擊資恐職責,及具備執行該職責應有之專業。

[18] 本事業得依業務規模指派適當人員辦理獨立查核,惟不得由業務人員或第一項第二款專責人員兼任。該事業應辦理下列事項之獨立查核,並提具查核意見:一、洗錢及資恐風險評估與防制洗錢及打擊資恐相關政策、控制及程序是否符合法規要求並落實執行。二、防制洗錢及打擊資恐相關政策、控制及程序之有效性。

[19] See Act on Reporting and using Specified Financial Transaction Information.